特徴

クオンツになりたい?採用される方法(そして採用されない方法)をご紹介しましょう

好奇心を保て、チームプレーを心がけ、適切な言葉遣いにも気を付けましょう。そして、驕らないようにしましょう。

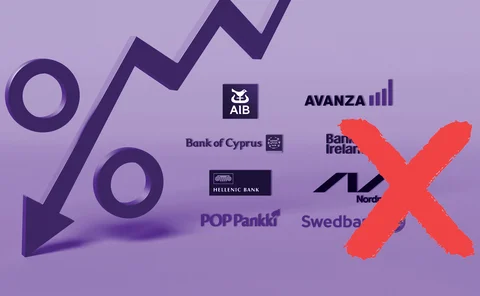

EUのFRTB乗数は勝者と敗者を選別するリスクがある

新規則を実施するにあたり、資本中立的な方法を探る試みは、公平な競争環境を損なう可能性があります。

ボラティリティ売りは機能不全の取引だと考えるオプションの専門家たち

株式のボラティリティ・リスク・プレミアムは消滅したと言う人もいれば、現れたり消えたりすると言う人もいます。

未来のクオンツにとって、Pythonは必須ですが、AIは必須ではありません。

定量分析チームの博士号取得者の割合は低下傾向にあります。これは雇用主が総合的なスキルを重視しているためです。

UBS、そしてクレディ・スイスのAT1債務をめぐる法的な難題

FINMAによる2023年の減損処理の裁判所による取り消しにより、スイスの大手銀行グループが数十億ドル規模の負債を抱える可能性が生じるーーかもしれない

紛争がイスラエルのサイバーセキュリティにおける役割をいかに強化したか

情報セキュリティ分野におけるオフショアリングの最近の増加は、サプライチェーンのレジリエンスに対する規制当局の重点的な取り組みにもかかわらず生じています。

債券投資家の間で、人工知能が金利に与える影響について意見が分かれている

多くの人がこの技術が成長を牽引すると認める一方で、そのタイミングやインフレへの影響については疑問が残っています。

中国の不可解なデータ規制に、グローバル銀行が困惑している

一部の企業は、海外へのデータ輸出に関する新たなガイダンスが二国間で配布される中、情報を得られないままとなっています。

オランダの年金制度変更により、スティープナーが激しく揺さぶられた

確定拠出年金制度への移行に関する断片的な情報更新により、ユーロ長期金利の動向が乱れています。

なぜ銀行はお互いのIRRBBモデルを信用しないのか

規制テストの外れ値な結果を受け、非現実的な預金前提に対する相互の疑念が生じております。

ブラックロック、BGI、そして大規模な定量分析の転換

世界最大の資産運用会社が苦境にあった西海岸事業部門の業績を回復させた経緯について

米配当先物、仕組み債ブームで60億ドルを突破

トレーダーは、4月の急落により歪みが生じたS&P配当オプションの機会にも注目しております。

職員の大量離職がOCCを窮地に陥れる可能性について

米国規制当局の職員の3分の1が退職する見込みですが、一部のチームではさらに深刻な人員不足が生じる可能性があります。

報告制度の見直し:EUのほぼ不可能に近いバランス調整

規制当局は、デリバティブ報告の効率化を図る意向と、重要な取引データを収集する必要性との間で、慎重に判断する必要があります。

EUの銀行は、金利の急落がIRRBBのバランスを崩すことを懸念

金利が低下するにつれ、二つの異なる脆弱性テストをヘッジすることがより困難になっています。

米ドルヘッジのブームは下火になったのか?

当初の米ドルヘッジ資金の流入は一部ディーラーの期待を裏切る結果となりましたが、多くの関係者は今後さらに流入が続くと見込んでいます。

DFASTの動向:米国ストレステスト12年間から浮かび上がる新たな傾向

バッファーを違反した銀行、ストレス下で最も良好なパフォーマンスを示した資産、およびドッド・フランク法に基づくストレステスト演習から得られたその他の知見

一部の欧州銀行は依然として純金利収入の基準を満たせず

スウェド銀行は、方法論の前提を更新した後、他の7行と同様にアウトライヤーとなりました。

DORAの遅延により、EUの銀行は監査権を巡って争っている

規制により、企業は未特定である重要ベンダーに対する監視を強化することが求められています。

将来を見据えて:FMX-LCHプラットフォームは優位性を保てるのか?

FMX先物取引所が開始されて1年が経過しましたが、国債先物の取引量は低水準であり、各社はクロスマージンを行っておりません。

英国の「腐ったミカン」制度の見直しを巡る騒動

SMCRの改革計画は、金融業界における行動規範の後退を懸念させるものです。

トランプ政権下の市場環境におけるFXプライシングの適応方法

ディーラーは、突発的な動きに対応するため、プライシングエンジンを新たなシグナルに連動させています。

トランプ氏の不機嫌に思い悩んでいない投資家たち

統計機関の長の解任を、米国の機関の健全性に対する攻撃と見る向きもあれば、一方で、時代遅れの方法から脱却する機会と捉える向きもあります。

2027年は新たな24時間取引の目標となるのか?

数多くの技術的問題とSEC職員の不足が相まって、取引所における24時間株式取引への消極的な姿勢がさらに強まっています。