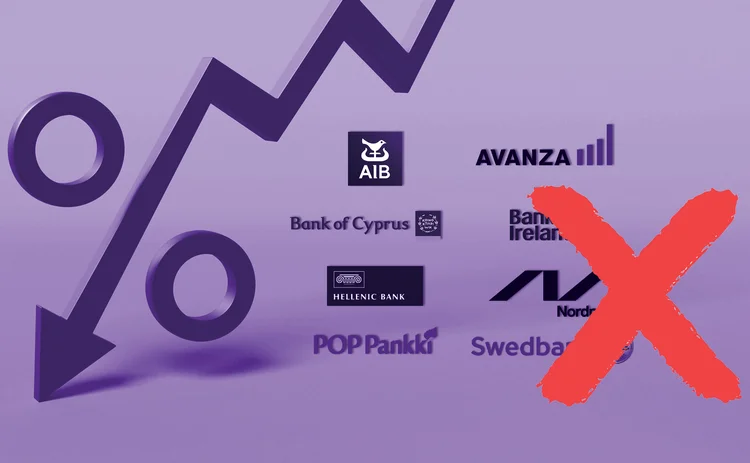

一部の欧州銀行は依然として純金利収入の基準を満たせず

スウェド銀行は、方法論の前提を更新した後、他の7行と同様にアウトライヤーとなりました。

アイルランド銀行、スウェド銀行、キプロス銀行は欧州連合(EU)の対極に位置する金融機関ではありますが、一つ共通点がございます。これら銀行をはじめとする複数の金融機関は、金利の急激な変動によるリスクを測定する重要な監督テストに合格できない恐れがございます。

Risk.netの分析によれば、2024年末時点の開示情報に基づき、8行がEU規制当局が貸出機関の貸借対照表上の金利リスクを過大と判断する閾値を超過していることが明らかになりました。

この数値が懸念材料かどうかについては専門家の見解が分かれています。閾値超過の結果は監督当局の裁量に委ねられており、是正措置の要求や追加資本の拠出が求められる可能性もあります。しかし、経営陣は規制当局の裁量に頼ることを躊躇するかもしれません。

欧州系銀行のシニア・リスク・マネージャーは「本制度導入時にはより多くの超過事例が発生すると予想していましたが

コンテンツを印刷またはコピーできるのは、有料の購読契約を結んでいるユーザー、または法人購読契約の一員であるユーザーのみです。

これらのオプションやその他の購読特典を利用するには、info@risk.net にお問い合わせいただくか、こちらの購読オプションをご覧ください: http://subscriptions.risk.net/subscribe

現在、このコンテンツを印刷することはできません。詳しくはinfo@risk.netまでお問い合わせください。

現在、このコンテンツをコピーすることはできません。詳しくはinfo@risk.netまでお問い合わせください。

Copyright インフォプロ・デジタル・リミテッド.無断複写・転載を禁じます。

当社の利用規約、https://www.infopro-digital.com/terms-and-conditions/subscriptions/(ポイント2.4)に記載されているように、印刷は1部のみです。

追加の権利を購入したい場合は、info@risk.netまで電子メールでご連絡ください。

Copyright インフォプロ・デジタル・リミテッド.無断複写・転載を禁じます。

このコンテンツは、当社の記事ツールを使用して共有することができます。当社の利用規約、https://www.infopro-digital.com/terms-and-conditions/subscriptions/(第2.4項)に概説されているように、認定ユーザーは、個人的な使用のために資料のコピーを1部のみ作成することができます。また、2.5項の制限にも従わなければなりません。

追加権利の購入をご希望の場合は、info@risk.netまで電子メールでご連絡ください。

詳細はこちら リスク管理

US Treasuries clearing: a new era

What will the SEC’s clearing mandate mean for your firm? Explore the latest updates and analysis around clearing models, collateral requirements, risk tools and market structure

Seven developments shaping US Treasury clearing

As the SEC’s US Treasury clearing mandate approaches, FICC is rolling out new access models, protections and risk tools to help market participants prepare for a broader move into central clearing

Fireside chat: Advancing FX clearing for safer settlement

Developments in FX clearing are supporting the creation of a safer, more scalable settlement infrastructure

FHLBシンシナティが人工知能を活用して経営難の銀行を特定する方法

エージェントモデルは異常を検知し、感情を監視し、アナリストによるレビューのための信用報告書を作成いたします。

Iran strikes a stress test for CCP margin models

CME’s Span2 and Ice’s IRM2 are performing as advertised. The next few days could test their mettle

ほとんどの銀行は、2050年以降の物理的気候シナリオを実行している

リスクベンチマーキングのデータによりますと、大多数が地理空間資産マッピングに依存している一方、3分の1がサードパーティの災害モデルを利用していることが判明しました。

大手銀行は気候変動対策ベンダーを高く評価しているが、中小銀行はそれほどでもない

リスクベンチマーキング:優良な貸付ポートフォリオを有する貸し手は、気候変動対策ツールを好む傾向が強いことが研究で判明しました

衆愚政治:ポピュリズムの台頭が銀行と国民を対立させる

トランプ氏をはじめとする型破りたちが政治の様相を変えつつあり、銀行は新たな予測不可能なリスクに対応すべく慌ただしく調整を進めています。