ヨーロッパ

米配当先物、仕組み債ブームで60億ドルを突破

トレーダーは、4月の急落により歪みが生じたS&P配当オプションの機会にも注目しております。

JPモルガンSEの清算率は2024年に15%まで急落

米銀行の欧州部門は、清算済み想定元本を5.7兆ユーロ削減した一方で、バイラテラルは11.4兆ユーロ増加しました。

PMTは2026年に新たな年金基金契約への移行を正式に決定

ユーロスティープナーの促進なため、オランダで三番目に大きい年金基金が1月1日付で確定拠出年金契約へ移行する見込みです。

コメルツ銀行が株式に転換する中、ユニクレジットのVARが低下している

イタリアの銀行がドイツの貸し手に対する持分の一部を決済した後、平均読取値が3分の1以上低下しました。

自社のGRCベンダーを「良好」と評価した銀行の数、半分を満たさず

エンタープライズ・リスク・ベンチマーキング調査:銀行は複数のシステムを同時に運用しており、コストと複雑さが増している

ユーロのIRデリバティブ取引高が過去最高を記録し、ドルを首位から引きずり下ろした

最新のBIS三か年調査によりますと、ユーロ建て契約は4月に1日平均3兆ドルに達しました。

報告制度の見直し:EUのほぼ不可能に近いバランス調整

規制当局は、デリバティブ報告の効率化を図る意向と、重要な取引データを収集する必要性との間で、慎重に判断する必要があります。

JPモルガンSEとBPCEが欧州の店頭デリバティブ取引の急増を牽引

2024年の想定元本の急成長により、外資系ディーラーとフランス系銀行がランキングを上昇させました。

多くの銀行がERM責任者を追加していますが、CROが引き続き統制を掌握している

企業リスク管理の業務範囲が、その対応能力を上回る速度で拡大しているため、採用はAI、サイバー、モデルリスク分野に重点が置かれています。

EUの証券化見直しにより、モーゲージのSRTが促進されるのか?

保険会社の参加とリスクウェイトの引き下げにより、銀行にとって資本節約がより魅力的になる可能性があります。

主要CCPにおける必要当初証拠金は第2四半期に11%増加し、過去最高を記録

関税ショックと貿易シフトが、あらゆる分野での急増を後押ししています。

EUの報告制度の見直しにより、銀行にコスト負担が生じる可能性がある

ESMAの取引報告に関する見直しは、報告負担の軽減と企業のコスト削減を約束しました。しかし、ディーラーたちは納得していません。

北米の銀行は欧州の同業他社をERMにおいて上回っている

新たな調査により、米国およびカナダの銀行はより高度な企業リスク管理機能を有していることが明らかになりました。

2024年、EU銀行のシステミック指標は過去最高水準まで急上昇

取引活動の活発化により、29行で急増が見られました。

銀行はERMを義務として扱っています――たとえ義務でなくとも。

新たな調査によりますと、80%以上が、ERMに関する監督当局のガイダンスまたは期待に沿って行動していることが明らかになりました。

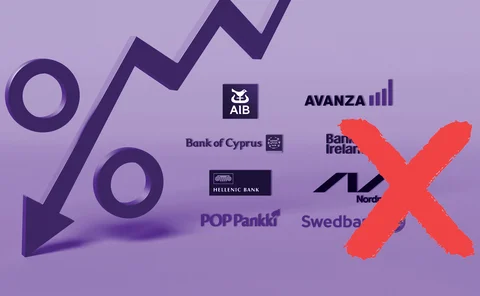

EUの銀行は、金利の急落がIRRBBのバランスを崩すことを懸念

金利が低下するにつれ、二つの異なる脆弱性テストをヘッジすることがより困難になっています。

関税変動が世界中のCCPにおいて記録的な証拠金追加要求を引き起こしている

第2四半期の集計平均VMコール数は、パンデミック時の最高値を上回りました。

当局者は、ESMAには英国の機敏さが必要だと述べる

清算機関の監督官であるジュスト氏は、EMIRに関するイングランド銀行の協議を例に挙げ、より機敏なアプローチの事例として指摘しました。

UBSの英ポンド金利部門責任者がRBCキャピタル・マーケッツへ移籍

イアン・ヘイル氏がカナダの銀行に欧州インフレ取引責任者として加わりました

グローバルなCCPは、関税の影響を受けた第2四半期に、過去最多のIM違反の被害を受けました。

JSCCが急増し、Eurex、CDCC、OCC、LCHを上回りました。

欧州規制当局が日本の「スマート」なNMRF対応を称賛

野村證券がNMRFのリスク要因についてのステータスを撤回させることが明らかになったことを受け、コメントが寄せられています。

ウニクレディト、2024年に店頭デリバティブの想定元本を9760億ユーロ削減いた

イタリアの銀行は、取引圧縮によりEUの同業他社の中で唯一業績が減少しました。

一部の欧州銀行は依然として純金利収入の基準を満たせず

スウェド銀行は、方法論の前提を更新した後、他の7行と同様にアウトライヤーとなりました。

ICE社のVAR移行が、マージンレベルに関する議論を再燃

中央清算機関は、IRM 2がポートフォリオリスクに対してより敏感であると述べていますが、銀行は清算参加者に対するリスクの増加を懸念しています。